|

|

|||||

|

如何做好全球多元化资产配置 |

|||||

|

|

|||||

|

|

|||||

| 三.配置:现代资产配置模型鸟瞰

选合适的,而不是复杂的 现代资产配置模型日新月异,不断发展演绎,我们对几个较为常见的现代资产配置模型进行一些介绍: 1.固定比例模型 方法论:如等权50/50分配和60/40分配策略(即60%的资金量投资于股票资产,40%投资于债券资产)。 特点:简单分散和再平衡,但资产风险分配不均衡,如60/40股债组合中,多数波动来自于股票,极少的波动来自于债券。下图为60%美国标普500指数和40%美国10年国债的组合的历史表现情况。

数据来源:Source: Morningstar, S&P Dow Jones Indices, Adviser Investments. 2.均值-方差模型 方法论:创建现代资产组合理论,构建投资组合的“有效前沿”,将大类资产配置从定性带入到了定量化时代。模型核心为在给定预期收益率下最小化风险,或给定风险水平下最大化收益。 特点:从理论层面验证资产分散化效应,可以最大化夏普率(风险调整后收益),但对资产预期的收益过于敏感,其中一个参数如产生小幅变动,即有可能引起整体组合的较大的偏离。

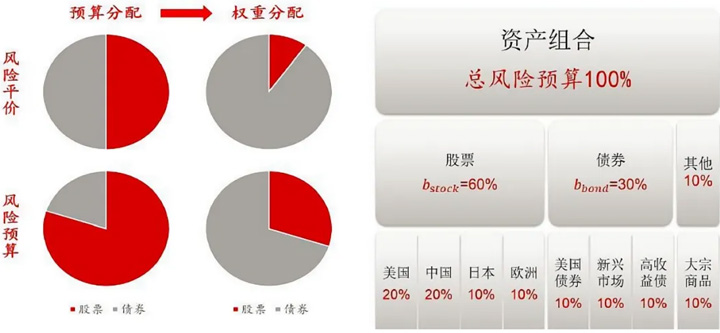

来源:彭博 3.Black-Litterman模型(BL模型) 方法论:是对均值-方差模型的改良及优化。为解决“均值-方差模型”对输入过于敏感、需要对资产的预期收益进行预估等问题而提出,BL模型允许投资者在模型构建中表达自己的观点,从而进行一些调整。 特点:可以主观对量化策略干预,能及时适应市场的变化,但较为依赖主观判断的胜率。 4.风险平价模型 方法论:高配低波动率的资产,低配高波动率的资产,使得每类资产对组合的边际风险贡献相同,从而实现真正的风险分散化投资。 特点:不需要择时,只从风险角度出发,不需预估资产收益;在市场预期相对有效的情况下,资产配置长期聚集在低风险资产,收益弹性小。

数据来源:桥水,嘉实财富 5.风险预算模型 方法论:通过约定各个资产对于投资组合的风险贡献,以各资产上的风险贡献的跟踪误差最小化为目标,计算得到各资产的权重比例,达到了主观调整资产风险的目的。 特点:能够根据组合的目标风险,灵活分配不同资产的风险预算,但模型依赖风险贡献度的设置比例。

数据来源:华泰证券 6. 经济周期模型 方法论:如著名的美林时钟理论,使用经济增长(GDP)和通胀(CPI)两个指标,将经济周期分成了四个阶段,围绕“复苏——过热——滞涨——衰退——复苏”进行周期轮动并对应不同的资产配置。 特点:可以抓住每个周期下最强势的资产,具有较好的收益弹性;但经济周期的轮动与每个周期的持续时间具有不确定性。

数据来源:雪球 我们认为,不同的资产配置模型没有对错之分,更没有一定之规,建议投资者选择更合适的,而不是更“复杂”的。 大卫·史文森曾在《机构投资的创新之路》中提出:“投资要有明确的目标,否则就容易在新的想法、新的市场环境下有冲动操作,最终背离了初衷。闻名世界的耶鲁大学捐赠基金会的目标,就是短期内提供稳定的流动资金,为学校提供开支预算支持,满足当下运营需求的同时,通过资产的增值而保持未来的购买力,满足未来的运营需求。所以,这个目标就要权衡当前之需和未来之用,不是一味的追求短期收益率。” 对于个人投资者来说,也应认识到:投资本身不是目的,而是过程,资产的增值是要服务于自己的生活,子女教育、未来养老和提高生活水平等才是目的。围绕这个目的来投资,我们就不会只关心预期收益率,还会关注风险、期限、现金流、退出方式等。 四.实践:全球资产配置框架建议 立足当下,更合理的资产配置框架应是怎样的?我们建议,在配置比例上,“用传统资产打底,用另类资产增强”,可借鉴KKR、高盛等机构的思路,采取股票:债券:另类=4:3:3的中枢比例,以及根据投资者的具体情况进行偏离和定制化安排。

图片来源:嘉实财富 在股票配置上,可以从国别和主题行业两个维度入手,国别上可采取包括美国股市、中国股市等为核心,搭配包括日本、印度、越南等市场为卫星资产进行配置(发达市场DM + 新兴市场EM + 前沿市场FM),主题行业上建议顺应产业趋势配置包括人工智能AI等相关主题的基金。 在债券配置上,建议采取两个思路:一方面立足当下的美国高利率环境,配置货币基金、短债基金等短久期的品类,另一方面可以着眼未来的降息周期前景,配置中长期限的债券品类(美国国债&高评级企业债等)。 另类资产增强方面,合理搭配可更加丰富地满足多元化、个性化的需求(如收益增强、风险降低、分散化、现金流考量、抗通胀、财富传承等不同功能)。对冲基金、实物资产、基建、房地产、大宗商品、黄金原油等分别具有各自的优势与缺陷,建议投资者根据自身偏好和目标选择不同的工具,并确定传统资产与另类资产之间的配置比例。 一个真正具有全球视野的多元资产配置方案,可以更好地应对周期和波动、应对不同类别的风险和黑天鹅、灰犀牛事件,可以让我们每天都能够安心入眠,以更大的概率去实现不同约束下的多元需求目标。 不过,即使投资者进行了多元资产配置,在某种极端情况下或是特定时间内,仍然有可能发生不尽如人意的情况。在具体的投资过程中,仍需完成大量的精细化工作,在战略配置的基础上,持续进行战术配置的调整与细节优化。 世界的变化日新月异,对资产配置的探索也永无止境,希望与投资者共同学习,精进成长。 |

|||||

|

|||||

| 相关文章:

如何做好全球多元化资产配置 |