|

|

|||||

|

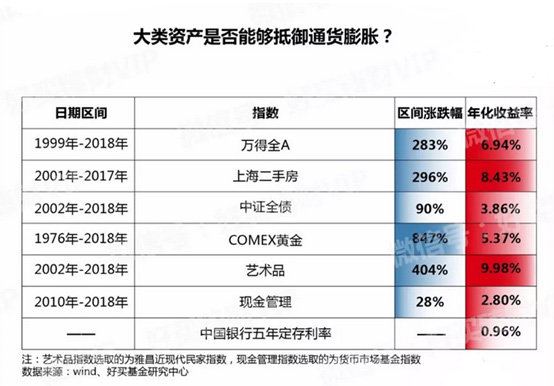

国内哪些大类资产能够抵御通货膨胀 |

|||||

|

|

|||||

|

|

|||||

家庭财富管理面临一个问题,通货膨胀就像一条难以觉察的缝隙,悄然的、长年累月的侵蚀着你的财富。你或许很难感觉到每年的细微变化,直到某一天才发觉财富已不知不觉间缩水。 每年2%到3%的通货膨胀真的就那么可怕吗?寻找年化回报超过3%的资产不就可以了? 问题并非如此简单,本节课就带你认识通货膨胀真正的可怕之处,带你一起寻找抵御通胀的方法。 通货膨胀的可怕之处:时间与波动 通货膨胀之所以可怕原因有两点: 一、其对财富的侵蚀从未停止,长年累月效果累积。 二、通胀率存在波动,恶性通胀的风险不容忽视。 一、通胀:随时间沉淀下来的可怕威力 时间的威力有多大?水滴可以击穿石头,风沙可以划碎岩石。时间也会让通胀变得非常可怕。 假设每年通货膨胀率仅有3%,如果你的财富价值不变,那么第一年,其购买力变成原来的97%。第二年,其会在97%的基础上再缩水3%,以此类推……二十年后,这笔财富的购买力仅剩下54%。

这意味着,二十年间投资者要让财富增值1. 85倍(1. 85 x 0.54 = 1)才能抵消通胀的影响。而且3%的通胀属于较乐观的假设,实际上每年的通胀率也可能有剧烈波动。 二、通胀:恶性通胀的风险不容忽视 维持物价稳定是各国货币政策的目标之一,然而影响通胀的不确定因素较多,历史上也有不少通胀失控的时期,恶性通胀是投资中不容忽视的风险。 1988年,中国放松物价管控,居民取出银行存款抢购物资,物价飞升,通胀率达到18.8%。 1994年,中国加速改革开放,经济火热,物价上涨,通胀率高达24.1%。 2008年,全球金融危机,政府加大货币供给,通胀率达到5.9%。 2020年,猪价上涨周期叠加新冠肺炎疫情,通胀率再次破5%。 无论是低通胀对本金造成的缓慢侵蚀,还是高通胀带来的潜在风险。通货膨胀无疑是投资者面临的大敌之一,战胜他刻不容缓! 战胜通货膨胀的方法:资产选择与资产配置 战胜通胀的关键是选择合适的资产,构建投资组合,使财富增值速度超过购买力损耗速度。具体应该选择什么资产呢?来看国内大类资产的长期年化收益。

可以看出,只要不长期持有大量现金,投资股票、房产、债券、黄金等主流资产长期均能跑赢3%的通胀。但有两点需要关注: 一、单利还是复利? 以上表格中计算的是复利收益率,即投资收益可以再投资。实际投资中有些资产无法提供复利回报。比如某些投资额度有限制或项目到期就无法再投资的固收产品。 如上文计算,想战胜3%的通胀,二十年间财富至少要增值1. 85倍,复利收益率要超过3.1%,而单利收益率则要超过4.25%。扣除各项成本后实现4.25%的年收益,投资者可将这个数字作为单利投资时的参考。 二、怎样对抗恶性通胀? 通胀率也在波动,在通胀高企的时期,哪些资产能抵御恶性通胀呢?答案是与通胀相关性高的资产。 通胀是商品价格的全面提升,那么对抗恶性通胀的有效方法就是配置具有商品属性的资产。房产、贵金属等自不必说,分散投资商品期货的CTA产品也值得考虑。 同时,通胀环境下上市公司收入在扩张、资产在涨价,股票也是抵御通胀的有力武器之一。 总结以上,如果我们生活在一个物价水平一成不变的世界中,那投资也就不是一件让人操心的事了。所有钱都买货币基金、所有钱都买银行理财,赚多少花多少。 然而事实是物价水平每年都在上涨,而且有时还涨得飞快,投资成了逆水行舟,不进则退。我们必须考虑去配置股票基金、CTA、房产等有抗通胀特性的资产,以保证财富的长期购买力。从这个角度出发,资产配置可谓是投资者长期生存的必备技能。 |

|||||

|

|||||

| 相关文章:

为什么要投资股票?四大优势助力个人财富增长 |