|

|

|||||

|

如何做资产配置?什么是资产配置的核心问题? |

|||||

|

|

|||||

|

|

|||||

| 2. 股债比例动态调整策略

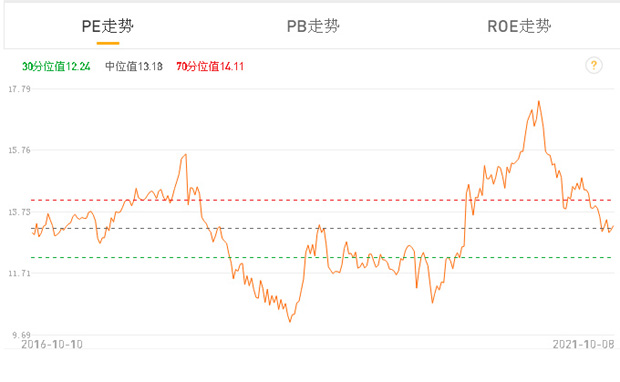

在股债固定比例配置的基础上,我们可以根据市场估值变化动态评估投资机会,得到股债比例动态调整配置策略。 以沪深300指数为例,近5年的PE中位数大概在13倍,我们可以粗略地认为高于13倍为高估,应少配置股票,低于13倍为低估,应多配置股票。

沪深300指数近5年PE走势 来源:蛋卷 据此我们设计出股债比例动态调整配置方案: PE 9 股债比 9/1 目前沪深300指数的PE在13.27倍,根据上面的方案,我们大致可以配置一半股票和一半债券。 将来如果股市上涨或下跌了,再根据PE值调整股债比例。 由于考虑到了市场涨跌动态调整股票比例,可以实现低估多买股票,高估少买,此方案与固定股债比的方案比,可以获得超额收益。

根据自己的风险承受能力和收益预期,结合市场估值高低,确定好股债比例后,是不是马上就要配置到计划的比例呢? 比如说现在有20万长期可投资资金要配置一半股票和一半债券,马上就买10万股票10万债券吗? 先说债券,长期来看稳步上涨,有回撤也不大,基本上不用择时,看到有回调或者横盘一段时间,就可以一笔买入了。 建议买3-5只债券基金或者债基组合,分散风险。 股票部分由于波动大,配置的时候要计划一下。 我们在《为什么说控制亏损是投资第一原则》一文中提到过,要把避免大幅度亏损的风险放在第一位,股票类品种应该在估值较低的时候买入主要仓位,好品种也要买的便宜。 假设我们股票类配置沪深300指数,目前来看估值正常,不高也不低,一次买入50%就比较激进了,毕竟这个位置是有可能出现大于20%的大幅度下跌的。 最好还是等沪深300指数进入低估区间,再分批买入主要仓位,目前正常估值区间可以少量参与,不要为了达到计划配置比例而配置。 如果担心A股走势像美股一样一直在中估以上,慢牛行情,也可以采用底仓+定投的方式,在目前中估位置买入20%-30%的底仓,这样将来如果涨了也能获得收益不至于完全踏空,如果跌了还有大量债券或现金类资产可以加仓,越跌越买低位攒筹码,将来进入牛市也会有很好的回报。

1. 资产配置的核心问题是投资中的股债比。 2. 资产配置策略主要有股债固定比例和根据估值动态调整股债比例。 3. 确定股债比例后也要尽量低估再买,不要为了配置而配置。 |

|||||

|

|||||

| 相关文章:

如何做好全球多元化资产配置 |